Continuous Transaction Control, kurz CTC, ist wie ein Wächter in Echtzeit über Ihre Handelstransaktionen. Stellen Sie sich vor, wir wären in der Lage, jede Transaktion, sei es ein Kauf oder Verkauf, genau in dem Moment zu überwachen, in dem sie stattfindet.

Das bedeutet, dass die Steuerbehörden oder Ihr Unternehmen sofort wissen, wenn etwas Ungewöhnliches passiert oder wenn es steuerliche Probleme geben könnte. CTC sorgt für Transparenz und stellt sicher, dass alle steuerlichen Verpflichtungen erfüllt werden.

Technologisch nutzen wir moderne IT-Systeme, um diese Überwachung in Echtzeit durchzuführen. Es ist wie ein ständiger Schutzschild für Ihr Unternehmen, der sicherstellt, dass alles in Ordnung ist und schnell reagieren kann, wenn Probleme auftreten.

Die Vorteile von CTC

Jetzt können Sie sicher sein, dass Ihre Transaktionen den Steuergesetzen entsprechen. Es macht die Dinge einfacher und effizienter, weil wir nicht mehr auf manuelle Überprüfungen angewiesen sind. Ziel ist es, Ihrem Unternehmen mehr Sicherheit zu geben und dafür zu sorgen, dass alles reibungslos läuft.

Die Europäische Union (EU) hat verschiedene Ziele im Zusammenhang mit der Einführung von Continuous Transaction Control (CTC) oder ähnlichen Mechanismen.

Die Hauptziele der EU bei Verwendung von CTC

Bekämpfung von Steuerbetrug und Steuerhinterziehung: Ein zentrales Ziel von CTC ist die Bekämpfung von Steuerbetrug und Steuerhinterziehung. Durch die Überwachung von Geschäftsvorgängen in Echtzeit können Steuerbehörden schneller auf Unregelmäßigkeiten reagieren und sicherstellen, dass Unternehmen ihren steuerlichen Verpflichtungen ordnungsgemäß nachkommen.

Erhöhung der Steuerehrlichkeit: Die Einführung von CTC soll die Transparenz von Geschäftsprozessen erhöhen und damit die Steuerehrlichkeit fördern. Unternehmen werden dazu angehalten, ihre Transaktionen ordnungsgemäß zu dokumentieren und zu melden, da Verstöße schneller aufgedeckt werden können.

Effizientere Steuerverwaltung: CTC ermöglicht eine effizientere Steuerverwaltung, da elektronische Systeme große Mengen von Transaktionsdaten automatisch verarbeiten können. Dies trägt dazu bei, manuelle Arbeitsabläufe zu reduzieren, Ressourcen effizienter zu nutzen und die Fehleranfälligkeit zu verringern.

Harmonisierung der Steuerkontrollsysteme: Die EU strebt auch eine gewisse Harmonisierung der Steuerkontrollsysteme in den Mitgliedstaaten an. Dies erleichtert den grenzüberschreitenden Informationsaustausch und verbessert die Zusammenarbeit zwischen den nationalen Steuerbehörden.

Schaffung eines fairen Wettbewerbsumfelds: Durch die Eindämmung von Steuervermeidung und Steuerhinterziehung soll ein faires Wettbewerbsumfeld für Unternehmen geschaffen werden. Unternehmen, die ihre Steuern ordnungsgemäß zahlen, sollen nicht gegenüber Unternehmen, die ihre Steuern nicht ordnungsgemäß zahlen, benachteiligt werden.

Modernisierung und Digitalisierung der Steuerverfahren: Die Einführung von CTC ist Teil der umfassenderen Bemühungen der EU, Steuerprozesse zu modernisieren und zu digitalisieren. Dies soll den Steuerbehörden helfen, mit den technologischen Entwicklungen Schritt zu halten und ihre Aufgaben effizienter zu erfüllen.

Es ist wichtig zu beachten, dass die genauen Ziele je nach den spezifischen Gesetzen und Vorschriften der einzelnen Mitgliedstaaten variieren können, da die Umsetzung von CTC nationalen Regelungen unterliegt.

Mit CTC entfallen die aktuellen Post-Audit Steuerprüfungen

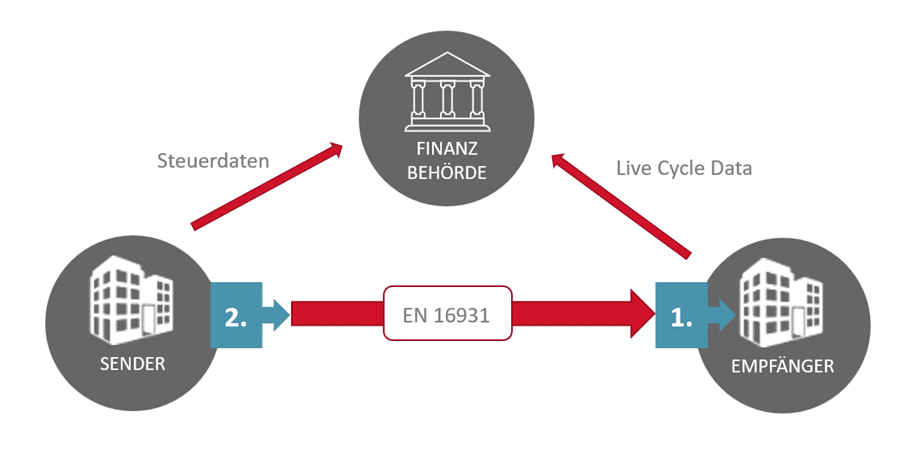

Bisher führten die Steuerbehörden Nachprüfungen durch, um Informationen über durchgeführte Transaktionen zu erhalten. Dieser Prozess war nicht nur ineffizient, sondern auch fehleranfällig, da er auf den von den Rechnungstellern und Rechnungsempfängern bereitgestellten Daten basierte. Durch den Einsatz von Continuous Transaction Controls (CTC) überprüfen die nationalen Steuerbehörden nun elektronische Rechnungen auf Transaktionsebene, einschließlich der Einhaltung von Vorschriften. Dadurch wird sichergestellt, dass Steuerverbindlichkeiten sowohl im E-Commerce als auch im Beschaffungswesen genau nachverfolgt werden können. Um die Finanzverwaltung in den Rechnungsaustausch zwischen Sender und Empfänger einzubinden, ist nun eine elektronische Rechnung im strukturierten Datenformat erforderlich.

Was ändert sich durch das Wachstumschancengesetz?

Mit dem neuen Gesetz wird die standardisierte eRechnung mit enthaltenen maschinell lesbaren Rechnungsdaten zu Standard erhoben. Damit werden die Voraussetzungen für die Einführung des CTC geschaffen. Gemäß dem Koalitionsvertrag der Ampelregierung in Deutschland ist die Einführung eines einheitlichen Meldesystems für die Erstellung, Prüfung und Übermittlung elektronischer Rechnungen vorgesehen. Diese Maßnahme dient in erster Linie der Schließung von Umsatzsteuerlücken, während die Unternehmen gleichzeitig von Effizienzgewinnen, Bürokratieabbau und erhöhter Transparenz profitieren. Durch den schnelleren Erhalt der Daten in einem strukturierten, maschinell auswertbaren Format erhalten die Steuerbehörden die Möglichkeit, eine eingehende Analyse der verschiedenen Datenquellen von Steuerpflichtigen und Drittanbietern durchzuführen. Unternehmen, deren gemeldete Daten unvollständig oder fehlerhaft sind, müssen mit verstärkten Prüfungen rechnen.

Auf diesem Schema sieht man die Zukunft der Datenübertragung zwischen den Rechnungsparteien und den Finanzbehörden. Ziel ist die Datenübertragung in Echtzeit, was ein einheitliches Protokoll erfordert, um die Daten auch zeitgleich verarbeiten zu können.

Die Zukunft des CTC

In vielen Ländern, vor allem in Lateinamerika, sind kontinuierliche Transaktionskontrollen bereits Standard. Europa möchte diesen Weg einschlagen.

In Ländern mit bestehenden CTC-Regelungen hat die wirtschaftliche Transparenz zugenommen. Dies hat dazu geführt, dass auch europäische Länder von der bisherigen Methode der Post-Audit-Prüfungen abrücken wollen. Auf globaler Ebene wird eine einheitliche Umstellung jedoch nicht ohne weiteres möglich sein, so dass es unterschiedliche Modelle geben wird. Die EU-Mitgliedsstaaten zögern noch, die elektronische Rechnungsstellung zur Pflicht zu machen. Mit der Einführung von CTC wird die zeitnahe elektronische Übermittlung von Transaktions- und Buchhaltungsinformationen an die Steuerbehörden jedoch wahrscheinlich unumgänglich.

Viele Länder führen derzeit ein elektronisches Meldesystem ein, und die Einführung europäischer Standards für grenzüberschreitende Transaktionen steht kurz bevor. Der aktuelle EU-Richtlinienentwurf „VAT in the Digital Age“ (ViDA) wird voraussichtlich zu einer Verpflichtung zur elektronischen Rechnungsstellung auch im B2B-Bereich führen. ViDA soll Hürden bei grenzüberschreitenden Transaktionen, wie z.B. lokale Umsatzsteuerregistrierungen, überwinden und fordert daher eine EU-weite Verpflichtung zur transaktionsbasierten elektronischen Rechnungsstellung in einem einheitlichen Standard. In Deutschland treibt das Bundesministerium der Finanzen gemeinsam mit Verbänden die Einführung einer Pflicht zur elektronischen Rechnungsstellung für inländische B2B-Transaktionen voran.

Mit der Verabschiedung des Wachstumschancengesetzes kommt Deutschland nun der Standardisierung nach und schafft die gesetzlichen Voraussetzungen für die Verpflichtung zur eRechnung. PDF und Papier sind dann in Zukunft keine regulären Rechnungsbelege mehr.

Mehr zum Wachstumschancengesetz hier in unserem separaten Blog.

Doch wie begegnet man als Unternehmen den neuen Regulierungen? Wichtig: möglichst bald vorbereiten und Methoden und Technologien suchen, die sofort ins Unternehmen passen und keine neuen Anwendungsprogramme erfordern. Das leistet Ricoh Intelligent Data Exchange (RIDX) zusammen mit dem TRAFFIQX-Netzwerk.

Hier klicken um mehr zum TRAFFIQX-Netzwerk und RICOH IDX zu erfahren.

Mit anschaulichen Videos erklären wir Ihnen die technischen Möglichkeiten, wie Sie heute starten können, um in den nächsten Jahren immer sofort mit den richtigen Technologien zu arbeiten. Investieren Sie nicht in Insellösungen und überteuerte „Schnittstellen“.

Alle Angaben basieren auf den derzeit bekannten Gesetzesentwürfen und Diskussionen. Klarheit über die Termine und Rahmenbedingungen wird nach der Veröffentlichung des Wachstumschancengesetzes voraussichtlich im Dezember 2023 bestehen.

In 2 Minuten Ihren Wunschtermin vereinbaren:

Sie wollen mehr zum Thema wissen?

Sie wollen die neuen Chancen der eRechnung für Ihr Unternehmen nutzen?

Dann hier zum Wunschtermin. Wir sind für Sie da.